Báo cáo của Goldman Sachs về AI tạo sinh: Chi tiêu quá nhiều, lợi ích quá ít

- Các công ty công nghệ lớn và các doanh nghiệp khác dự kiến chi khoảng 1 nghìn tỷ USD cho cơ sở hạ tầng AI trong những năm tới, nhưng hiện tại vẫn chưa thấy nhiều lợi ích rõ ràng ngoài một số báo cáo về cải thiện hiệu quả cho các nhà phát triển.

- Daron Acemoglu, Giáo sư tại MIT, dự báo AI sẽ chỉ làm tăng năng suất của Mỹ 0,5% và tăng trưởng GDP 0,9% trong thập kỷ tới. Ông ước tính chỉ có 25% công việc có thể tự động hóa hiệu quả về chi phí trong 10 năm tới, tương đương chưa đến 5% tổng số công việc.

- Jim Covello, Trưởng bộ phận Nghiên cứu Cổ phiếu Toàn cầu của Goldman Sachs, cho rằng để có lợi nhuận tương xứng với chi phí phát triển và vận hành AI, công nghệ này phải giải quyết được các vấn đề phức tạp, điều mà nó chưa được thiết kế để làm. Ông cũng nghi ngờ chi phí AI sẽ giảm đủ để việc tự động hóa phần lớn công việc trở nên khả thi.

- Joseph Briggs, nhà kinh tế cao cấp của Goldman Sachs, lạc quan hơn. Ông ước tính AI tạo sinh cuối cùng sẽ tự động hóa 25% công việc và nâng năng suất của Mỹ lên 9%, tăng trưởng GDP lên 6,1% trong thập kỷ tới.

- Kash Rangan và Eric Sheridan, các nhà phân tích của Goldman Sachs, vẫn lạc quan về tiềm năng chuyển đổi và lợi nhuận dài hạn của AI tạo sinh, dù "ứng dụng đột phá" vẫn chưa xuất hiện.

- Các nhà phân tích bán dẫn của Goldman Sachs cho rằng thiếu hụt chip sẽ hạn chế tăng trưởng AI trong vài năm tới.

- Brian Janous, đồng sáng lập Cloverleaf Infrastructure, cảnh báo các công ty tiện ích Mỹ chưa sẵn sàng cho nhu cầu điện tăng vọt từ AI, có thể dẫn đến khủng hoảng điện và hạn chế tăng trưởng AI.

- Ryan Hammond, chiến lược gia cổ phiếu cao cấp của Goldman Sachs, vẫn thấy còn dư địa cho chủ đề AI phát triển và kỳ vọng các công ty hưởng lợi từ AI sẽ mở rộng ra ngoài Nvidia.

📌Các chuyên gia có quan điểm trái chiều về tiềm năng kinh tế của AI tạo sinh. Một số dự báo tác động hạn chế trong thập kỷ tới, trong khi số khác lạc quan hơn về triển vọng dài hạn. Tuy nhiên, các rào cản về chip và điện năng có thể hạn chế tăng trưởng AI trong ngắn hạn.

Bài phỏng vấn với Daron Acemoglu, Giáo sư tại MIT, về quan điểm hoài nghi của ông về tác động kinh tế của AI tạo sinh trong thập kỷ tới:

- Daron Acemoglu, Giáo sư tại MIT, dự báo AI sẽ chỉ làm tăng năng suất của Mỹ 0,5% và tăng trưởng GDP 0,9% trong thập kỷ tới. Ông ước tính chỉ có 25% công việc có thể tự động hóa hiệu quả về chi phí trong 10 năm tới, tương đương chưa đến 5% tổng số công việc.

- Acemoglu cho rằng những thay đổi thực sự mang tính chuyển đổi từ AI sẽ không xảy ra nhanh chóng và ít có khả năng xảy ra trong vòng 10 năm tới. Trong ngắn hạn, AI chủ yếu sẽ tăng hiệu quả của các quy trình sản xuất hiện có.

- Ông chọn ước tính tiết kiệm chi phí trung bình 30% từ việc sử dụng AI, thấp hơn so với một số nghiên cứu khác, vì cho rằng những tác vụ phức tạp hơn sẽ khó đạt được mức tiết kiệm cao như vậy.

- Acemoglu hoài nghi về khả năng chi phí AI sẽ giảm đáng kể theo thời gian. Ông cho rằng việc so sánh với sự phát triển của internet là không phù hợp, vì internet là giải pháp chi phí thấp ngay từ đầu.

- Ông cũng nghi ngờ về khả năng AI đạt được khả năng lý luận nhận thức cần thiết để tăng cường hoặc thay thế đáng kể tương tác của con người. Con người tạo ra giá trị nhiều nhất cho các tác vụ phức tạp bằng cách xác định và hiểu các yếu tố ngoại lai và sắc thái.

- Acemoglu không tin rằng AI sẽ đạt được trí tuệ siêu việt trong vòng 30 năm tới. Ông cho rằng con người vẫn sẽ đóng vai trò chủ đạo trong việc sử dụng AI để giải quyết vấn đề và đưa ra quyết định.

- Ông cảnh báo rằng quá lạc quan và phấn khích có thể dẫn đến việc sử dụng sớm các công nghệ chưa sẵn sàng, gây ra các vấn đề cho doanh nghiệp. Việc sử dụng công nghệ mạnh mẽ và phổ biến như AI mà chưa hiểu rõ và quản lý có thể gây nguy hiểm.

- Acemoglu cho rằng rủi ro từ việc di chuyển quá nhanh với AI có thể lớn hơn nhiều so với việc di chuyển quá chậm. Ông kêu gọi cần thận trọng và có các công cụ quản lý tốt hơn khi công nghệ AI tiếp tục phát triển.

📌 Giáo sư Acemoglu tại MIT có quan điểm thận trọng về tác động kinh tế của AI trong thập kỷ tới, dự báo chỉ tăng 0,5% năng suất và 0,9% GDP của Mỹ. Ông cho rằng chỉ có dưới 5% công việc sẽ bị ảnh hưởng bởi AI, và cảnh báo về rủi ro từ việc áp dụng quá nhanh công nghệ này khi chưa hiểu rõ và quản lý đầy đủ.

Bài phân tích về tác động kinh tế của AI tạo sinh từ Joseph Briggs, nhà kinh tế cao cấp tại Goldman Sachs.

- Joseph Briggs, nhà kinh tế cao cấp tại Goldman Sachs, dự báo AI tạo sinh sẽ tự động hóa 25% công việc và nâng năng suất của Mỹ lên 9%, tăng trưởng GDP lên 6,1% trong thập kỷ tới.

- Briggs thừa nhận việc tự động hóa nhiều công việc bằng AI hiện chưa hiệu quả về chi phí. Tuy nhiên, ông cho rằng tiềm năng tiết kiệm chi phí lớn và khả năng chi phí sẽ giảm theo thời gian sẽ dẫn đến việc tự động hóa nhiều hơn bằng AI trong tương lai.

- Khác với Acemoglu, Briggs đưa cả khả năng phân bổ lại lao động và tạo ra công việc mới vào ước tính năng suất của mình, phù hợp với lịch sử lâu dài và mạnh mẽ về đổi mới công nghệ tạo ra cơ hội mới.

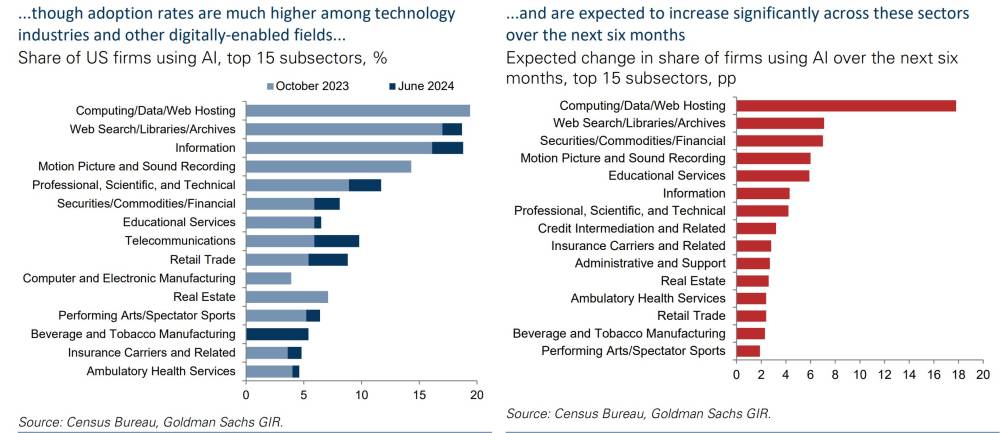

- Briggs lưu ý rằng việc áp dụng AI vẫn còn khiêm tốn ở hầu hết các ngành, ngoại trừ một số lĩnh vực như cơ sở hạ tầng điện toán và dữ liệu, dịch vụ thông tin, và sản xuất phim ảnh và âm thanh.

- Ông dự báo tốc độ áp dụng AI sẽ vẫn thấp hơn mức cần thiết để đạt được lợi ích năng suất tổng thể lớn trong vài năm tới. Điều này giải thích tại sao Goldman Sachs chỉ nâng dự báo GDP Mỹ thêm 0,4 điểm phần trăm đến năm 2034 khi đưa yếu tố AI vào dự báo tăng trưởng tiềm năng toàn cầu vào mùa thu năm ngoái.

- Tuy nhiên, Briggs cho rằng việc tự động hóa hoàn toàn các công việc có thể bị ảnh hưởng bởi AI trong dài hạn có thể tạo ra khoản tiết kiệm chi phí đáng kể lên đến hàng nghìn đô la mỗi năm cho mỗi nhân viên.

- Ông cũng lưu ý rằng chi phí của các công nghệ mới thường giảm nhanh chóng theo thời gian. Với chi phí triển khai biên thấp sau khi các ứng dụng được phát triển, Briggs kỳ vọng tỷ lệ áp dụng và tự động hóa AI cuối cùng sẽ vượt xa ước tính 4,6% của Acemoglu.

- Briggs nhấn mạnh rằng lịch sử cung cấp bằng chứng mạnh mẽ về việc tăng trưởng kinh tế chủ yếu bắt nguồn từ việc phân bổ lại nguồn lực và mở rộng biên giới sản xuất nhờ công nghệ. Ông kỳ vọng AI sẽ nâng cao sản lượng bằng cách tăng nhu cầu trong các lĩnh vực mà lao động có lợi thế so sánh và tạo ra cơ hội mới trước đây không khả thi về mặt công nghệ hoặc kinh tế.

📌Joseph Briggs của Goldman Sachs dự báo AI tạo sinh sẽ tự động hóa 25% công việc, nâng năng suất Mỹ lên 9% và GDP lên 6,1% trong thập kỷ tới. Mặc dù hiện tại việc áp dụng AI còn hạn chế, ông kỳ vọng chi phí sẽ giảm và tỷ lệ áp dụng sẽ tăng, dẫn đến tác động kinh tế đáng kể từ việc tự động hóa, tạo việc làm mới và phân bổ lại lao động.

Bài phỏng vấn với Kash Rangan và Eric Sheridan, các nhà phân tích cấp cao tại Goldman Sachs, về quan điểm lạc quan của họ đối với tiềm năng dài hạn của AI tạo sinh.

- Kash Rangan và Eric Sheridan vẫn lạc quan về tiềm năng dài hạn của AI tạo sinh, mặc dù chưa có ứng dụng đột phá nào xuất hiện.

- Rangan cho rằng tốc độ phát triển công nghệ trong 12 tháng qua rất ấn tượng, với các mô hình AI mới và tốt hơn liên tục ra đời. Cơ sở hạ tầng AI cũng được xây dựng vượt kỳ vọng, với các công ty điện toán đám mây lớn đã chi 60-80 tỷ USD cho các công cụ xây dựng và huấn luyện mô hình AI.

- Đã có những dấu hiệu tích cực về lợi ích năng suất của AI trong các lĩnh vực như thiết kế sáng tạo, phát triển mã và hỗ trợ khách hàng. Tuy nhiên, vẫn chưa có ứng dụng đột phá nào của AI xuất hiện.

- Sheridan thừa nhận rằng khả năng mở rộng của AI tạo sinh vẫn còn là dấu hỏi, với một số vấn đề như chatbot AI đưa ra câu trả lời sai. Tuy nhiên, ông vẫn rất phấn khích về tiềm năng dài hạn của công nghệ này.

- Cả hai chuyên gia đều cho rằng việc so sánh mức đầu tư hiện tại vào AI với các chu kỳ đầu tư công nghệ trước đây là không phù hợp. Thay vào đó, nên xem xét tỷ lệ chi tiêu so với doanh thu của công ty.

- Họ không quá lo ngại về khả năng không có lợi nhuận từ đầu tư AI, mặc dù thừa nhận rằng có thể sẽ lo lắng hơn nếu không có ứng dụng quy mô lớn xuất hiện trong 6-18 tháng tới.

- Rangan cho rằng chu kỳ đầu tư AI hiện tại có triển vọng hơn các chu kỳ trước vì được dẫn dắt bởi các công ty lớn có nguồn vốn dồi dào và mạng lưới phân phối rộng lớn.

- Cả hai đều tin rằng chi phí AI sẽ giảm theo thời gian, tương tự như các công nghệ trước đây. Họ kỳ vọng điều này sẽ dẫn đến sự phát triển của các ứng dụng mà hiện tại chúng ta chưa thể tưởng tượng được.

- Sheridan nhấn mạnh rằng máy móc có thể thực hiện nhiều tác vụ hiệu quả hơn con người, và điều này sẽ tiếp tục trong nhiều thập kỷ tới.

📌Mặc dù chưa có ứng dụng đột phá và chi phí còn cao, các chuyên gia của Goldman Sachs vẫn lạc quan về tiềm năng dài hạn của AI tạo sinh. Họ tin rằng khoản đầu tư lớn hiện nay cuối cùng sẽ mang lại lợi nhuận, với kỳ vọng chi phí sẽ giảm và các ứng dụng mới sẽ xuất hiện trong tương lai.

Bài phỏng vấn với Jim Covello, Trưởng bộ phận Nghiên cứu Cổ phiếu Toàn cầu của Goldman Sachs, về quan điểm hoài nghi của ông đối với công nghệ AI.

- Jim Covello, Trưởng bộ phận Nghiên cứu Cổ phiếu Toàn cầu của Goldman Sachs, hoài nghi về sự phấn khích hiện tại xung quanh AI. Ông cho rằng chi phí phát triển và vận hành AI quá cao, đòi hỏi công nghệ này phải giải quyết được các vấn đề cực kỳ phức tạp để mang lại lợi nhuận đầu tư phù hợp.

- Covello ước tính việc xây dựng cơ sở hạ tầng AI sẽ tiêu tốn hơn 1 nghìn tỷ USD trong vài năm tới. Ông đặt câu hỏi AI sẽ giải quyết vấn đề trị giá 1 nghìn tỷ USD nào để biện minh cho chi phí này.

- Ông cho rằng so sánh AI với giai đoạn đầu của internet là không phù hợp. Internet ngay từ đầu đã là giải pháp chi phí thấp, trong khi AI hiện nay rất đắt đỏ.

- Covello hoài nghi về khả năng chi phí AI sẽ giảm đáng kể theo thời gian. Ông lưu ý rằng việc sản xuất GPU phức tạp có thể ngăn cản sự cạnh tranh và giảm giá.

- Ông cũng nghi ngờ khả năng AI đạt được khả năng lý luận nhận thức cần thiết để tăng cường hoặc thay thế đáng kể tương tác của con người. Con người tạo ra giá trị nhiều nhất cho các tác vụ phức tạp bằng cách xác định và hiểu các yếu tố ngoại lai và sắc thái.

- Covello cho rằng AI chưa tìm được ứng dụng thực sự mang tính chuyển đổi sau 18 tháng ra mắt. Ông nhận thấy ngay cả các tác vụ tóm tắt cơ bản cũng thường cho kết quả vô nghĩa.

- Về triển vọng dài hạn, ông đặt xác suất thấp cho việc AI sẽ tăng doanh thu của các công ty ngoài ngành công nghệ. Ông cho rằng nếu lợi ích của AI chỉ giới hạn ở cải thiện hiệu quả, điều đó sẽ không dẫn đến mở rộng định giá vì tiết kiệm chi phí sẽ bị cạnh tranh triệt tiêu.

- Tuy nhiên, Covello vẫn khuyến nghị đầu tư vào các công ty cung cấp cơ sở hạ tầng AI, vì chi tiêu lớn cho AI sẽ tiếp tục bất chấp sự hoài nghi. Ông cho rằng bong bóng AI có thể mất nhiều thời gian mới vỡ.

- Ông dự đoán nếu không có ứng dụng AI quan trọng xuất hiện trong 12-18 tháng tới, sự nhiệt tình của nhà đầu tư có thể bắt đầu giảm sút. Tuy nhiên, việc cắt giảm chi tiêu cho AI có thể chỉ xảy ra khi lợi nhuận doanh nghiệp suy giảm trong chu kỳ kinh tế khó khăn hơn.

📌Jim Covello của Goldman Sachs hoài nghi về tiềm năng của AI do chi phí cao và khả năng hạn chế trong việc giải quyết các vấn đề phức tạp. Ông cho rằng AI khó mang lại lợi nhuận tương xứng và có thể không đạt được khả năng nhận thức như con người. Tuy nhiên, ông vẫn khuyến nghị đầu tư vào cơ sở hạ tầng AI do chi tiêu lớn sẽ tiếp tục trong ngắn hạn.

Bài phỏng vấn với Brian Janous, đồng sáng lập Cloverleaf Infrastructure, về tình trạng thiếu hụt điện năng sắp tới do nhu cầu từ AI và các nguồn khác tăng cao.

- Brian Janous cho rằng nhu cầu điện đang tăng vọt ở Mỹ, đặc biệt là do sự phát triển của AI và trung tâm dữ liệu đám mây. Từ năm 2010 đến 2020, tiêu thụ điện của trung tâm dữ liệu hầu như không tăng do chuyển từ on-prem sang đám mây tiết kiệm điện hơn. Tuy nhiên, từ cuối thập kỷ 2010, nhu cầu điện bắt đầu tăng và sự ra đời của ChatGPT 3.5 vào tháng 11/2022 đã thúc đẩy nhu cầu mới liên quan đến AI.

- Janous ước tính rằng ngay cả khi lưới điện chỉ tăng 2% mỗi năm, các công ty tiện ích vẫn cần bổ sung hơn 100 GW công suất đỉnh cho hệ thống hiện đang xử lý khoảng 800 GW ở mức đỉnh. Nhu cầu điện cũng sẽ tập trung cao ở một số khu vực như Bắc Virginia.

- Ông cho rằng các công ty tiện ích Mỹ chưa sẵn sàng đáp ứng sự gia tăng nhanh chóng này vì họ chưa trải qua giai đoạn tăng trưởng nhu cầu trong gần hai thập kỷ. Thời gian cần thiết để xây dựng cơ sở hạ tầng điện được tính bằng năm, trong khi công nghệ AI phát triển nhanh chóng chỉ trong vài tháng.

- Ngoài AI, các yếu tố khác như điện khí hóa giao thông và xây dựng, tái sản xuất trong nước, và phát triển tiềm năng của nền kinh tế hydro cũng đang tăng áp lực lên lưới điện đã cũ.

- Janous cảnh báo rằng một cuộc khủng hoảng điện đáng kể có thể xảy ra, buộc các công ty tiện ích và các bang phải lựa chọn ai được cung cấp điện. Trung tâm dữ liệu có thể trở thành mục tiêu dễ dàng vì không được coi là động lực tạo việc làm lớn.

- Ông cho rằng việc mở rộng lưới điện không dễ dàng hoặc nhanh chóng do quy định chặt chẽ của ngành điện và các hạn chế về chuỗi cung ứng. Các giải pháp ngắn hạn bao gồm tăng hiệu quả của hệ thống hiện tại và đầu tư vào công nghệ nâng cao lưới điện.

- Janous nhấn mạnh rằng các công ty công nghệ lớn không thể đơn giản chi tiền để giải quyết vấn đề này vì họ cũng phải đối mặt với các hạn chế tương tự như ngành điện.

- Ông tỏ ra bi quan về khả năng của Mỹ trong việc xây dựng các dự án cơ sở hạ tầng lớn. Tuy nhiên, ông vẫn lạc quan rằng Mỹ có thể vượt qua thách thức này, mặc dù thập kỷ tới có thể sẽ đau đớn khi nhu cầu điện vượt quá nguồn cung.

📌 Brian Janous cảnh báo rằng cơ sở hạ tầng điện của Mỹ chưa sẵn sàng đáp ứng nhu cầu tăng vọt từ AI và các nguồn khác. Ông dự đoán một cuộc khủng hoảng điện có thể xảy ra trong thập kỷ tới, gây hạn chế cho sự phát triển của AI. Mặc dù lạc quan về khả năng Mỹ vượt qua thách thức này, Janous cho rằng quá trình này sẽ khó khăn và đau đớn khi nhu cầu vượt quá nguồn cung trong ngắn hạn.

Phân tích của Carly Davenport, chuyên gia phân tích cổ phiếu ngành tiện ích tại Goldman Sachs, về sự gia tăng nhu cầu điện năng từ AI và trung tâm dữ liệu ở Mỹ trong thập kỷ tới.

- Carly Davenport dự báo nhu cầu điện ở Mỹ sẽ tăng với tốc độ tăng trưởng kép hàng năm (CAGR) 2,4% từ 2022-2030, sau một thập kỷ trì trệ. Trung tâm dữ liệu sẽ đóng góp khoảng 90 điểm cơ bản trong mức tăng trưởng này.

- Nhu cầu điện của trung tâm dữ liệu dự kiến sẽ tăng gấp đôi vào năm 2030, chiếm 8% tổng nhu cầu điện của Mỹ, so với mức 3% hiện tại. Điều này tương đương với CAGR 15% trong nhu cầu điện của trung tâm dữ liệu từ 2023-2030.

- Để đáp ứng nhu cầu tăng từ trung tâm dữ liệu, Mỹ sẽ cần bổ sung 47 gigawatt (GW) công suất phát điện mới đến năm 2030. Davenport dự kiến công suất này sẽ được chia theo tỷ lệ 60%/40% giữa khí tự nhiên và năng lượng tái tạo.

- Việc lựa chọn nguồn điện phản ánh sự cân bằng giữa nhu cầu độ tin cậy của trung tâm dữ liệu và cam kết sử dụng năng lượng xanh của các công ty. Trung tâm dữ liệu AI cần hoạt động liên tục 24/7 nên cần nguồn năng lượng ổn định như khí tự nhiên.

- Davenport ước tính cần khoảng 50 tỷ USD đầu tư đến năm 2030, tương đương 7 tỷ USD mỗi năm, chỉ để xây dựng công suất phát điện mới. Tổng đầu tư sẽ cao hơn nhiều khi tính cả cơ sở hạ tầng hỗ trợ như đường dây truyền tải và phân phối điện.

- Các công ty tiện ích trong danh mục theo dõi của Davenport dự kiến sẽ chi tiêu nhiều hơn gần 40% từ 2024-2027 so với 4 năm trước đó, trung bình khoảng 140 tỷ USD mỗi năm.

- Rào cản chính đối với việc xây dựng công suất mới là thời gian dài để cấp phép và xây dựng cơ sở hạ tầng. Nhiều dự án bắt đầu quá trình này 5-7 năm trước để có đủ thời gian lập kế hoạch.

- Khả năng chi trả cũng là một rào cản quan trọng đối với các công ty tiện ích, vốn là ngành được quản lý chặt chẽ. Cơ quan quản lý tập trung đảm bảo hóa đơn tiền điện vẫn ở mức hợp lý cho khách hàng dân cư.

- Davenport cho rằng các công ty tiện ích sẽ cần huy động vốn bằng cách tăng nợ hoặc phát hành cổ phiếu để tài trợ cho đầu tư lớn này. Một phần đầu tư cũng có thể đến từ chính các khách hàng trung tâm dữ liệu.

📌 Chuyên gia Carly Davenport của Goldman Sachs dự báo nhu cầu điện ở Mỹ sẽ tăng 2,4% mỗi năm đến 2030, với trung tâm dữ liệu chiếm 8% tổng nhu cầu. Để đáp ứng, cần 47 GW công suất mới và đầu tư khoảng 140 tỷ USD/năm. Tuy nhiên, thách thức về thời gian cấp phép và khả năng chi trả vẫn tồn tại.

Bài phân tích của Hongcen Wei, chuyên gia chiến lược hàng hóa tại Goldman Sachs, về bằng chứng từ Virginia - trung tâm của các trung tâm dữ liệu ở Mỹ - cho thấy sự gia tăng nhu cầu điện từ AI và trung tâm dữ liệu.

- Virginia là trung tâm của các trung tâm dữ liệu ở Mỹ, cung cấp bằng chứng về sự gia tăng nhu cầu điện từ AI và trung tâm dữ liệu.

- Từ cuối năm 2016, số lượng trung tâm dữ liệu ở Virginia tăng nhanh, chỉ tạm dừng trong thời gian đại dịch. Miền Bắc Virginia có nhiều trung tâm dữ liệu nhất nước Mỹ.

- Tiêu thụ điện thương mại ở Virginia tăng 37% từ 2016 đến 2023, trong khi hầu hết các bang khác không thay đổi. Tại Virginia, tiêu thụ điện thương mại tăng nhanh hơn các lĩnh vực khác, với tiêu thụ điện dân cư và công nghiệp giảm lần lượt 3% và 4% trong giai đoạn 2016-2023.

- Sử dụng phương pháp thống kê "doppelganger" để ước tính mức đóng góp của trung tâm dữ liệu vào sự gia tăng tiêu thụ điện ở Virginia. Kết quả cho thấy trung tâm dữ liệu đã tăng nhu cầu điện của Virginia thêm 2,2 gigawatt (GW) vào năm 2023, chiếm 15% tổng tiêu thụ điện của bang trong năm đó, so với gần như 0% vào năm 2016 và khoảng 3% vào năm 2019.

- Mặc dù bằng chứng cho thấy AI và trung tâm dữ liệu đang thúc đẩy nhu cầu điện ở Mỹ, nhưng quy mô tổng thể của sự gia tăng này vẫn còn khiêm tốn so với mức tiêu thụ điện hiện tại của cả nước cũng như mức tiêu thụ điện dự kiến của trung tâm dữ liệu trong thập kỷ này.

- Ước tính 2,2 GW nhu cầu điện từ trung tâm dữ liệu ở Virginia năm 2023 chỉ chiếm 0,5% tổng nhu cầu điện 470 GW của Mỹ và 7% mức tăng khoảng 30 GW nhu cầu trung tâm dữ liệu mà các nhà phân tích cổ phiếu dự báo đến năm 2030.

- Tuy nhiên, quy mô của sự gia tăng gần đây trong nhu cầu điện từ trung tâm dữ liệu ở Virginia cho thấy một cái nhìn thoáng qua về sự gia tăng lớn trong nhu cầu điện của Mỹ có thể xảy ra trong tương lai.

📌 Dữ liệu từ Virginia, trung tâm của các trung tâm dữ liệu ở Mỹ, cho thấy sự gia tăng đáng kể trong nhu cầu điện từ AI và trung tâm dữ liệu. Mặc dù tác động hiện tại còn khiêm tốn, chỉ chiếm 0,5% tổng nhu cầu điện của Mỹ, nhưng xu hướng này báo hiệu một làn sóng tăng mạnh nhu cầu điện có thể xảy ra trong tương lai gần khi AI phát triển.

Phân tích của Alberto Gandolfi, chuyên gia nghiên cứu cổ phiếu ngành tiện ích châu Âu tại Goldman Sachs, về tác động của AI và trung tâm dữ liệu đối với nhu cầu điện ở châu Âu trong thập kỷ tới.

- Alberto Gandolfi dự báo nhu cầu điện ở châu Âu có thể tăng 40-50% trong thập kỷ tới, chủ yếu do sự phát triển nhanh chóng của trung tâm dữ liệu AI và quá trình điện khí hóa.

- Tiêu thụ điện của châu Âu đã giảm khoảng 10% so với đỉnh năm 2008 do nhiều cú sốc bên ngoài. Tuy nhiên, xu hướng này có thể sắp đảo ngược.

- Trung tâm dữ liệu truyền thống hiện chỉ chiếm hơn 1% nhu cầu điện toàn cầu. Trong kịch bản cơ sở, Gandolfi ước tính sự mở rộng của trung tâm dữ liệu truyền thống có thể thúc đẩy nhu cầu điện châu Âu tăng 10-15% trong 10 năm tới.

- Trung tâm dữ liệu AI có thể tiêu thụ nhiều điện hơn gấp 10 lần so với trung tâm dữ liệu truyền thống, đặc biệt trong giai đoạn đào tạo.

- Trong kịch bản lạc quan, nhu cầu điện có thể tăng tới 50% nếu châu Âu chiếm 25% thị phần trung tâm dữ liệu toàn cầu và không có cải thiện hiệu quả năng lượng.

- Nhu cầu điện tăng thêm từ AI và trung tâm dữ liệu truyền thống trong thập kỷ tới có thể tương đương với mức tiêu thụ hiện tại của Hà Lan, Bồ Đào Nha và Hy Lạp cộng lại.

- Nhu cầu điện dự kiến sẽ tập trung cao ở các nước có nguồn điện cơ sở rẻ và dồi dào (như Bắc Âu, Tây Ban Nha, Pháp) và các nước có sự hiện diện mạnh mẽ của ngành dịch vụ tài chính và trung tâm công nghệ lớn (như Đức, Anh, Ireland).

- Để đáp ứng nhu cầu tăng cao, cần đầu tư lớn vào lưới điện và năng lượng tái tạo. Dự kiến đầu tư vào lưới điện châu Âu sẽ tăng 80-100% và bổ sung gần 800 GW điện gió và mặt trời trong 10-15 năm tới.

- Các công ty tiện ích, đặc biệt là những công ty tập trung vào lưới điện và năng lượng tái tạo ("Electrification Compounders"), sẽ là những đối tượng hưởng lợi chính từ xu hướng này.

📌Alberto Gandolfi của Goldman Sachs dự báo nhu cầu điện châu Âu có thể tăng 40-50% trong thập kỷ tới, chủ yếu nhờ sự phát triển của trung tâm dữ liệu AI và quá trình điện khí hóa. Điều này sẽ thúc đẩy đầu tư lớn vào lưới điện và năng lượng tái tạo, mang lại lợi ích đáng kể cho các công ty tiện ích, đặc biệt là những công ty tập trung vào hai lĩnh vực này.

Phân tích của nhóm chuyên gia bán dẫn Mỹ tại Goldman Sachs về các hạn chế về nguồn cung chip đối với sự phát triển của AI trong vài năm tới.

- Nhóm chuyên gia bán dẫn Mỹ tại Goldman Sachs dự báo nguồn cung, chứ không phải nhu cầu, sẽ quyết định lượng chip AI được xuất xưởng đến giữa năm 2025 do hạn chế về công nghệ bộ nhớ băng thông cao (HBM) và đóng gói Chip-on-Wafer-on-Substrate (CoWoS).

- HBM là công nghệ bộ nhớ cách mạng cho phép hiệu suất cao hơn khi giao tiếp với GPU hoặc chip AI. Thị trường HBM dự kiến tăng trưởng với tốc độ kép hàng năm khoảng 100% trong vài năm tới, từ 2,3 tỷ USD năm 2023 lên 30,2 tỷ USD năm 2026.

- Mặc dù tăng trưởng mạnh, nhu cầu HBM có thể vượt nguồn cung trong giai đoạn này do yêu cầu nội dung HBM ngày càng tăng và kỷ luật nguồn cung của các nhà cung cấp lớn. Dự báo thiếu hụt HBM 3%/2%/1% trong các năm 2024/2025/2026.

- CoWoS là công nghệ đóng gói tiên tiến cho phép mật độ kết nối và hiệu suất tốt hơn cho các ứng dụng điện toán hiệu năng cao. Công suất đóng gói tiên tiến này đã thiếu hụt kể từ khi ChatGPT ra mắt cuối năm 2022.

- TSMC và một số nhà cung cấp CoWoS khác đang mở rộng công suất, nhưng tình trạng thiếu hụt vẫn đang hạn chế khả năng đáp ứng nhu cầu chip AI. Nvidia và AMD trong lĩnh vực thương mại cũng như các nhà cung cấp ASIC tiếp tục nhấn mạnh tình trạng thiếu hụt công suất CoWoS.

- Các nhà phân tích công nghệ của Goldman Sachs dự kiến công suất CoWoS của TSMC sẽ tăng gấp đôi trong năm nay và gần như tăng gấp đôi một lần nữa vào năm 2025 để đáp ứng nhu cầu chip AI mạnh mẽ.

- Dự kiến nguồn cung chip cuối cùng sẽ bắt kịp nhu cầu mạnh mẽ, mặc dù vài năm tới có thể sẽ đau đớn do hạn chế về các thành phần quan trọng.

📌 Các chuyên gia bán dẫn của Goldman Sachs dự báo nguồn cung chip sẽ hạn chế tăng trưởng AI trong vài năm tới do thiếu hụt công nghệ HBM và CoWoS. Mặc dù các nhà sản xuất đang mở rộng công suất, tình trạng thiếu hụt có thể kéo dài đến giữa năm 2025, gây khó khăn cho việc đáp ứng nhu cầu chip AI ngày càng tăng.

Phân tích của Ryan Hammond, chiến lược gia cổ phiếu cao cấp tại Goldman Sachs, về triển vọng của chủ đề AI trong thị trường cổ phiếu Mỹ.

- Chủ đề AI tiếp tục thúc đẩy thị trường cổ phiếu Mỹ lên mức cao kỷ lục mới, với nhiều cổ phiếu hưởng lợi từ AI tăng mạnh. Nvidia đã tăng 709% kể từ đầu năm 2023 và một thời điểm trở thành cổ phiếu lớn nhất trong S&P 500.

- Mặc dù định giá của nhiều cổ phiếu công nghệ lớn đã tăng cao, nhưng P/E của 10 cổ phiếu TMT lớn nhất ở mức 31x vẫn thấp hơn nhiều so với đỉnh bong bóng công nghệ (52x) và cuối năm 2021 (43x).

- Hammond phân chia giai đoạn đầu tư AI thành 4 pha:

+ Pha 1: Tập trung vào Nvidia

+ Pha 2: Cơ sở hạ tầng AI (bán dẫn, điện toán đám mây, trung tâm dữ liệu, phần cứng, phần mềm bảo mật, tiện ích)

+ Pha 3: Các công ty có thể dễ dàng tích hợp AI vào sản phẩm để tăng doanh thu

+ Pha 4: Các công ty có tiềm năng tăng lợi nhuận lớn nhất từ việc áp dụng AI rộng rãi

- Pha 1 đã diễn ra mạnh mẽ với Nvidia tăng 139% từ đầu năm, đóng góp 28% vào mức tăng 15% của S&P 500. Nhà đầu tư đang chuyển sang quan tâm đến các công ty ở Pha 2.

- Ngành tiện ích nổi lên như một lựa chọn phổ biến trong Pha 2, với mức tăng 16% từ tháng 3 đến tháng 5, trở thành ngành có hiệu suất tốt nhất trong S&P 500.

- Ngành tiện ích hấp dẫn vì cung cấp cả tiếp xúc với AI và tính phòng thủ. Nhu cầu điện dự kiến sẽ tăng mạnh do AI và các yếu tố khác, dẫn đến đầu tư lớn vào cơ sở hạ tầng điện.

- Mặc dù định giá của ngành tiện ích cao so với lịch sử dài hạn, nhưng vẫn phù hợp với mức trung bình 10 năm và thấp hơn nhiều so với đỉnh năm 2020 và 2022.

- Hammond kỳ vọng các công ty liên quan đến đầu tư cơ sở hạ tầng AI (Pha 2) sẽ tiếp tục có hiệu suất vượt trội. Tuy nhiên, ông cảnh báo rằng các dấu hiệu về tăng trưởng kinh tế chậm lại mạnh hơn dự kiến, AI không mang lại lợi nhuận đầu tư đủ, hoặc các công ty dẫn đầu AI không đạt kỳ vọng về lợi nhuận có thể khiến nhà đầu tư giảm định giá của các công ty được cho là hưởng lợi từ AI.

📌 Ryan Hammond của Goldman Sachs vẫn thấy còn dư địa cho chủ đề AI phát triển trong thị trường cổ phiếu Mỹ, mặc dù nhiều cổ phiếu đã tăng mạnh. Ông kỳ vọng các công ty hưởng lợi từ AI sẽ mở rộng ra ngoài Nvidia, đặc biệt là ngành tiện ích. Tuy nhiên, Hammond cũng cảnh báo về các rủi ro có thể ảnh hưởng đến xu hướng này trong tương lai.

Phân tích của Christian Mueller-Glissmann, chiến lược gia đa tài sản cao cấp tại Goldman Sachs, về tác động của AI đối với lợi nhuận dài hạn của cổ phiếu.

- Sự lạc quan về AI đã thúc đẩy định giá cổ phiếu và kỳ vọng tăng trưởng dài hạn của thị trường đối với S&P 500 tăng cao, tương tự như các giai đoạn bùng nổ công nghệ và năng suất trước đây.

- Lợi suất trái phiếu 10 năm Mỹ hiện ở mức cao hơn trung vị dài hạn và cao hơn nhiều so với chu kỳ sau khủng hoảng tài chính toàn cầu (GFC).

- Kết quả là, ước tính phần bù rủi ro cổ phiếu (ERP) của Mỹ đang ở gần mức thấp nhất kể từ sau GFC.

- Mặc dù sự gia tăng năng suất từ AI có thể mang lại lợi ích cho cổ phiếu thông qua tăng trưởng lợi nhuận cao hơn, nhưng cổ phiếu thường dự đoán trước tăng trưởng năng suất cao hơn trước khi nó thực sự xảy ra, làm tăng nguy cơ trả giá quá cao.

- Sử dụng khung dự báo lợi nhuận dài hạn mới, Mueller-Glissmann nhận thấy rằng có thể cần một kịch bản AI rất thuận lợi để S&P 500 mang lại lợi nhuận trên mức trung bình trong thập kỷ tới.

- Ông đưa ra 4 kịch bản với các tác động khác nhau của AI đến tăng trưởng xu hướng, lạm phát và khả năng sinh lời (ROE):

1) Tăng trưởng GDP xu hướng lớn lên 4% với lạm phát 2% và ROE của S&P 500 trở lại mức đỉnh (21%)

2) Tăng trưởng GDP xu hướng nhỏ lên 3%, lạm phát 2%, và ROE ở mức hiện tại

3) Tăng trưởng GDP xu hướng nhỏ lên 3% nhưng lạm phát cao hơn (3%) và ROE ở mức hiện tại

4) Tăng trưởng GDP xu hướng nhỏ lên 3%, lạm phát 2%, và ROE giảm xuống mức trung bình sau năm 1990 là 15%

- Ngoài kịch bản lạc quan nhất về AI (kịch bản 1), các kịch bản khác đều dự báo lợi nhuận S&P 500 sẽ thấp hơn mức trung bình sau năm 1950.

- Tác động của AI đến khả năng sinh lời của doanh nghiệp sẽ rất quan trọng - việc trở lại mức ROE trung bình sau năm 1990 sẽ ảnh hưởng đáng kể đến định giá và lợi nhuận cổ phiếu trong thập kỷ tới.

- Trong kịch bản đó, cổ phiếu sẽ khó vượt trội hơn trái phiếu, cho thấy rất ít phần thưởng cho việc chấp nhận rủi ro cổ phiếu và do đó ERP kỳ vọng thấp.

📌Christian Mueller-Glissmann của Goldman Sachs cho rằng chỉ trong kịch bản AI rất thuận lợi, bao gồm cải thiện đáng kể hỗn hợp tăng trưởng/lạm phát cơ cấu và khả năng sinh lời của doanh nghiệp Mỹ đạt đỉnh, S&P 500 mới có thể mang lại lợi nhuận trên mức trung bình trong thập kỷ tới. Điều này làm nổi bật tầm quan trọng của việc AI phải đáp ứng được kỳ vọng cao về tiềm năng của nó.

https://www.goldmansachs.com/images/migrated/insights/pages/gs-research/gen-ai--too-much-spend,-too-little-benefit-/TOM_AI%202.0_ForRedaction.pdf

Thảo luận

Follow Us

Tin phổ biến